- 安心でシンプルな費用

- 円満な交渉力とスピード解決

- 安全な短縮面談とWEB面談

原案:司法書士 相澤 剛 更新

過払い金の返還交渉は、相手業者あってのもの。

マニュアルどおりに対応したり、いたずらにこちら側の主張を押し通したりする姿勢にこだわれば、とれる額もとれないでしょう。

依頼者としては、業者情報に熟知し、柔軟に対応する交渉スキルを持つ事務所をいかにみつけるかが、成否の分かれ道です。

今回は、過払い金請求の対象である消費者金融業者のうち、メガバンク系(アコム・プロミス)・レイク・アイフルに焦点を当てて、それぞれの返還率と手続き期間を比較。

多くの過払い金返還交渉を積み重ねてきた当事務所独自の視点から、業者の特徴と傾向を明らかにしていきます。

目次

こちらでは、過払い金請求の対象として多い消費者金融を「メガバンク系(アコム・プロミス)」「レイク」「アイフル」の3つに分類し、特徴を比較してみます。

アコムには三菱UFJ銀行、プロミスには三井住友銀行がバックについており、過払い金返還割合を左右する財政面の懸念はほぼなし。

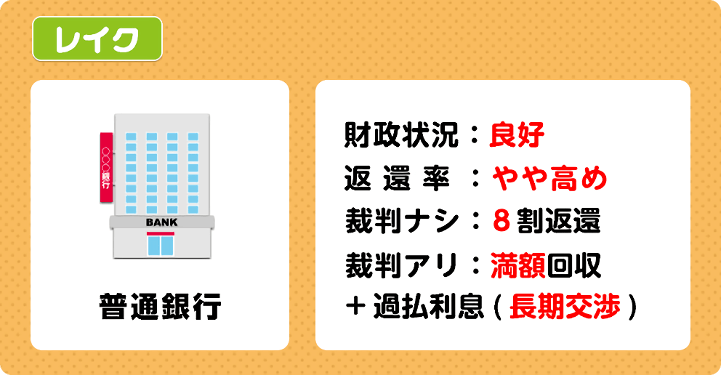

レイクも同じ銀行系ですが、親会社は新生銀行という中規模クラスの金融機関で、メガバンク系ほど盤石とはいえません。

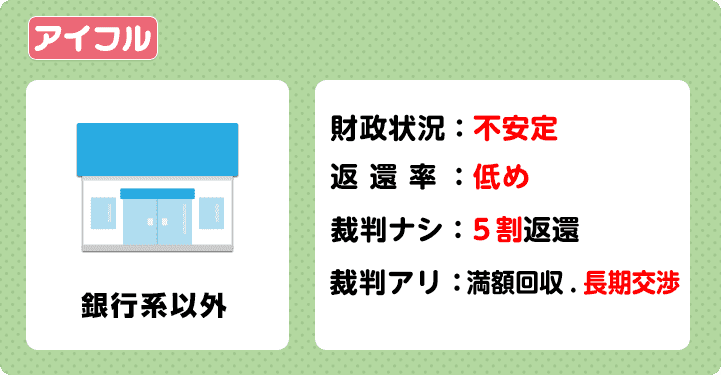

もっとも財政規模が小さいのがアイフルで、ゆえに過払い金の戻しもしぶる傾向です。

| 裁判あり | 裁判なし |

|---|---|

| メガバンク系 アコム・プロミス | |

100%+α(過払い金利息) | 80~90% |

| レイク | |

※100% | 80% |

| アイフル | |

※100%+過払い金利息 | 40~60% |

※過払い金請求は原則、請求側が圧倒的有利の「勝ち試合」ですので、裁判で完全決着まで求めればどんな業者でも満額回収は可能です。

ただし、そのためには控訴審まで争う必要があり、長期化は避けられません。

現実的に、アイフルなど財政状況が厳しい消費者金融ほど抵抗が激しく、満額回収は難しいものと思ってください。

| 裁判あり | 裁判なし |

|---|---|

| メガバンク系 アコム・プロミス | |

4~6カ月 | 2~3カ月 |

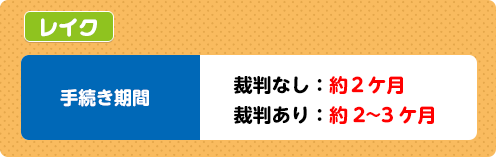

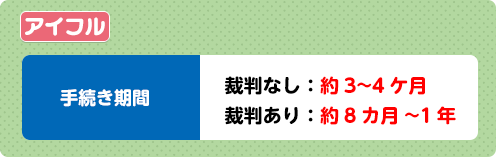

| レイク | |

2~3カ月 | 2カ月 |

| アイフル | |

8カ月~1年 | 3~4カ月 |

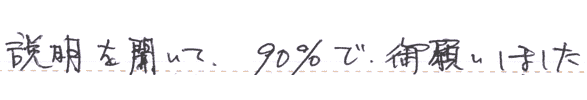

高い返還率が期待できる、アコム・プロミスなどのメガバンク系。

交渉力のある事務所に頼めば、裁判なしでも8割~9割の回収を見込めます。

裁判ありで交渉すると、「満額回収+過払い利息半額程度」という、満足しやすい結果も期待できるでしょう。

運営母体がメガバンクだけに、財政状況も良好。

銀行という“ブランドイメージ”。

看板にキズを付けないで穏便に解決したい。過払い金問題で必要以上に債務者と揉めるのは望ましくない。

このような堅実路線がメガバンクサイドにみられる本音ではないでしょうか。

それゆえに平均返還率もほかの消費者金融より高いのです。

また過払い金利息も、メガバンク系は裁判までいけばある程度支払ってくれます。

ちなみに過払い金利息は年利5%。

100万円の元本に対し、年間5万円の利息が付くことになります。

たとえ半額であってもその戻りは小さくありません。

レイクも銀行グループ傘下のため、資金面は安定。

とはいえ、メガバンクほど安泰とは言い難く、交渉ではその点も考慮する必要があるでしょう。

裁判なしでよくて8割、裁判で粘り強く争えば、満額回収も可能です。

以前は、レイクもアコム・プロミス同様、返還交渉に対して柔軟な姿勢がみられました。

風向きが変わったのが2014年、日本GEによる損失補償打ち切りからです。

この影響でレイクの過払い金返還に充てられる予算規模が縮小し、裁判なしの直接交渉での満額回収は厳しいものとなりました。

レイクの特徴として、元本返還は比較的スムーズ、しかし過払い金利息となると支払いを渋る傾向にあります。

基本的に元本も利息も裁判で最後まで争えば全額回収できるものの、長丁場の交渉を覚悟しなければなりません。

スピード解決を望むのであれば、妥協込みで折り合いを付ける姿勢が大切です。

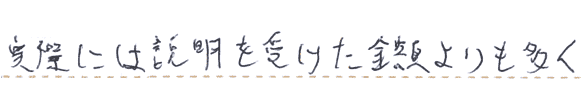

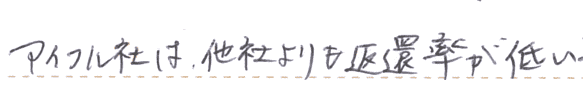

CMにチワワや有名女優などを起用、巧みなイメージ戦略でお茶の間にその名を浸透させてきたアイフル。

親しみやすい印象とは裏腹に、過払い金返還交渉は一筋縄ではいきません。

交渉相手としては、消費者金融のなかでもっとも手ごわい存在です。

裁判所を介さない直接交渉では、おそらく5割の返還も難しいでしょう。

アイフルから譲歩を引き出すには訴訟を起こすしかありませんが、裁判官が妥協を促してもなかなか折れてくれません。

強硬姿勢を崩さないのは、メガバンク系消費者金融ほど資金力に余裕がなく、膨大な返還予算を組むのが難しいためと思われます。

もちろん、原則にしたがえばアイフルでも満額返還は可能です。

ただし、そのためには1年以上の長期化も受け入れるタフな交渉と、業者の特徴を知り尽くした事務所の選定が欠かせません。

銀行がバックにいるアコムやプロミスと違い、アイフルはノンバンク系の消費者金融。

弁護士や司法書士を前にしても一歩も引かず、したたかで交渉の技も巧みです。

ノウハウに乏しい事務所を選んでしまうと、5割返還も難しいでしょう。

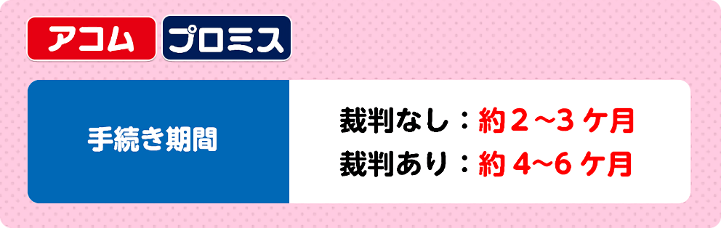

裁判なしのスピード解決を望む場合、アコムもプロミスも約2~3ヶ月の手続き期間とみてください。

裁判ありのじっくり解決であれば、いずれも4~6ヶ月程度の期間を必要とします。

ワンポイント

裁判あり・なしを比較しても、1~4ヶ月程度の違いです。

メガバンク系の場合、裁判に進んだとしても比較的スムーズに解決。

少し粘るだけで20~30万円多く戻ってくるのであれば、交渉の場を法廷に移したほうが賢明かもしれません。

消費者金融の中でも過払い金返還の対応がよいメガバンク系は、手続きや裁判にそれほど時間がかかる恐れはありません。

上記の目安より長引くようなことがあれば、それは代理事務所サイドの実務的な問題の可能性があります。

また、多くの案件を抱える大手事務所だと過払い金額の高い案件が優先され、最悪放置されている可能性も。

手続き開始から半年以上たっても音沙汰なければ、進捗を確認するようにしてください。

裁判なしで2ヶ月程度、裁判ありで2~3ヶ月程度の手続き期間です。

メガバンク系消費者金融と比べると、対応は早い印象です。

ワンポイント

アコム・プロミスであれば、過払い金利息も半額程度の回収が期待できますが、レイク相手に同じレベルを期待すると交渉がもつれる恐れも。

その点は財政状況の違いから来るもので、アコム・プロミスと同じような対応はしてこないと考えてください。

同じ消費者金融でもそれぞれ異なると理解し、レイクはレイクの特徴を踏まえながら交渉に臨む必要があります。

解決まで長引く恐れがある場合は、代理事務所と相談しながらベストな落としどころを模索してください。

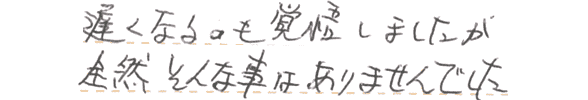

アイフル相手になるべく迅速な妥結を望むのであれば、「和解できるライン」を決めておく必要があります。

そうでないと、裁判で争ってもいたずらに時間が過ぎて焦りや疲労が増すことになるでしょう。

ワンポイント

上記の表をみれば分かるとおり、裁判になった場合のアイフルの粘りは突出しています。

長引けば長引くほど、依頼者のほうでも心理的に疲れてしまい、結局アイフルの提示する金額を飲まざるをえなくなる、というケースも少なくありません。

「どんなに長引いてもよいから満額回収を希望する」というのであれば、どんなに争っても過払い金は全額回収するとの方針を打ち出す法律事務所に依頼するとよいでしょう。

ただし、なるべく争わず円満に解決したい方は、依頼者の要望を聞いてくれる事務所を探して相談することが大切です。

訴訟・裁判と聞くと「怖い」「揉めるのでは」といったイメージがありますが、過払い金請求に関してはそのようなデメリットはありません。

あえていえば、解決までに時間がかかることくらいです。

基本的に、次のような不安やリスクはないものと思ってください。

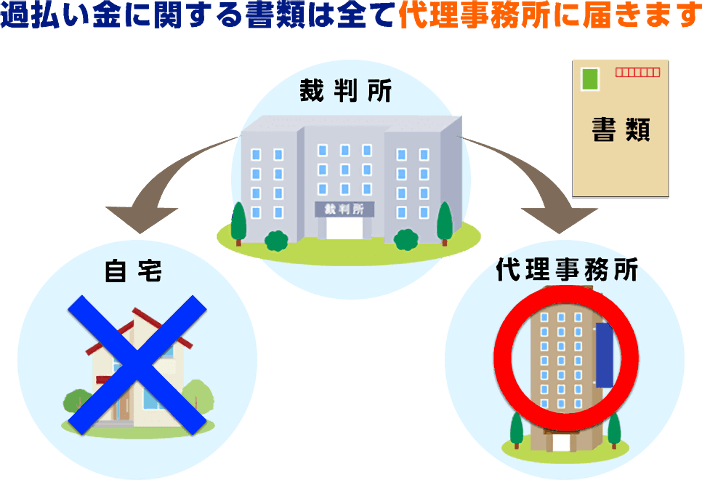

訴訟手続きに関する一切は、代理事務所が請け負います。

郵送窓口も事務所に一元化。

過払い金請求に関する書類はすべて代理事務所に届けられるため、自宅に郵送される恐れはありません。

消費者金融から借金をした過去を家族に知らせていない方も、中にはおられるでしょう。

事務所は依頼者の秘密厳守で対応します。そのため借金に関する秘密が周囲に漏れることはほぼありません。

過剰に気にしたり、怖がったりして請求を控える必要はないのです。

訴訟手続きや業者との交渉は、代理事務所が一任します。

出廷して業者と掛け合うのも、弁護士または司法書士の業務範囲です。

裁判において依頼者が何か負担するようなことはほとんどありません。

裁判がはじまっても、本人は結果連絡を待つだけです。

もちろん、会社や家族に連絡が入ることもありません。

過払い金請求訴訟で、よく言われるリスクや理不尽な負担、生活面で不便を抱えるような影響は発生しないものと考えてください。

「過払い金請求訴訟を起こせば、官報に記載されるんじゃ?」と思われる方もいます。

しかしその心配も無用。

債務整理や自己破産した人の情報などが記載される官報に、過払い金請求の記録が載ることはありません。

その情報はあくまで裁判所の内部情報として管理されるだけです。

もちろん、これが外部に流出することはありません。

また、金融機関が融資審査に使う信用情報ですが、これも過払い金請求者は対象外です。

この信用情報の登録は、債務整理や延滞・滞納をした債務者が対象。

問題なく完済した債務者であれば、信用情報に事故情報が登録されることはありません。そのため、カードローンの審査が不利になる、などの懸念も不用。

アコム・プロミスに過払い金請求しても、三菱UFJ銀行・三井住友銀行の住宅ローンや系列のカードローン審査に与える影響はゼロといってよいでしょう。

ただし、請求時のカード利用状況によっては何とも言えない場合があるので、依頼先の事務所にその旨報告して相談するようにしてください。

過払い金請求の手続きそのものにデメリットはありません。

ただし、希望どおりの金額が戻ってくるかどうかは、事務所選びにかかってきます。

交渉の一切を任せる事務所にある程度のサービス力が備わっていなければ、失敗する可能性も大です。

ハズレの事務所を引かないためには、「交渉力の有無」と「費用」のバランスをみることが大切です。

その事務所に依頼することでどれくらいの回収が見込めるか、しっかりと確認しましょう。

メガバンク系であれば裁判で満額回収、裁判なしで8割程度が成功ラインです。

そのラインを満たす回答がえられなければ、交渉力に疑問符が付く事務所とみてよいでしょう。

アイフルについては、交渉力がある事務所でも訴訟を起こして徹底的に争わない限り満額回収は難しいと思ってください。

裁判で完全決着をつけるまで争えば、1~2年はかかります。

業者の特徴を理解し、それぞれに応じてふさわしい回収額の見込みを提示できる、そしてそれをきちんと説明できる事務所であれば、安心して任せられるでしょう。

HPで報酬に関する情報をオープンにしない不透明な事務所もあります。

過払い金請求手続きの費用は、診断料・着手金無料で、回収に成功した場合のみ料金が発生する事務所が多いです。

料金は「基本報酬+成功報酬」で構成されるのが主流。

基本報酬は手続き事務に関するもろもろの手数料を意味します。

この報酬は請求相手の業者1社あたりに発生します。その相場は5~7万円。

請求先カードが3社あれば基本報酬だけで15~21万円支払うことになるのです。

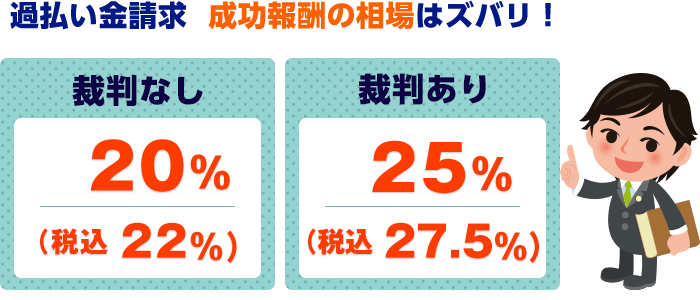

基本報酬に加えてさらに、成功報酬が別途かかります。その相場は、裁判なしで20%(税込22%)、裁判ありで25%(税込27.5%)です。

相澤法務事務所では、基本報酬を0円とし、成功報酬は裁判なしで18%(税込19.8%)、裁判ありで23%(税込25.3%)のシンプルかつリーズナブルな料金体系となっています。

手元に戻ってくる金額は回収額から報酬を差し引いた額となるため、費用が高い事務所ほど戻る金額は低くなってしまいます。

費用の内訳や基本報酬の有無、成功報酬の利率も依頼の時点でしっかり確認してください。

過払い金の回収額は、業者との交渉によって決まります。

その業者も、返還に前向きな姿勢を示す消費者金融もあれば、一切妥協せずごね得を狙う強者もいて、さまざまです。

業者の特徴を見極めたうえで、ネゴシエートの戦略を探る必要があります。

過払い金請求への対応でみられる、消費者金融別の違いをおさらいしておきましょう。

| 難易度 | 傾向 |

|---|---|

| メガバンク系 アコム・プロミス | |

下級 | 対応もおだやかで満額回収は難しくない |

| レイク | |

中級 | 満額回収もスムーズだが、利息の請求は困難 |

| アイフル | |

上級 | 満額返還をかたくなに拒否。 裁判官仲介の示談でも難しい。 強硬姿勢はとらず、どこかで折り合いを付ける柔軟な対応が大切 |

交渉は、弁護士もしくは司法書士事務所に一任することになります。

見分けを付ける際は、「要望をきちんと聞く」「どのような交渉スタンスで望むか説明」「回収の見立てを提示」などを判断基準にするとよいでしょう。

交渉力の有無と合わせ、費用の透明性、必要以上に高額でないかも確認するようにしてください。