- 安心でシンプルな費用

- 円満な交渉力とスピード解決

- 安全な短縮面談とWEB面談

原案:司法書士 相澤 剛 更新

言うまでもなく借金の放置はよくありません。

よくないとわかりながら、どうにもならず、借金を踏み倒そうと考える方がなかにはいます。

当然ながら貸金業者は返済を逃れようとする債務者に対し、さまざまな手段で対抗してきます。

そう簡単に逃げられないと思ってください。

こちらでは、借金を放置したときに予想される業者の対応や、返還請求訴訟を起こされたときの流れについて解説します。

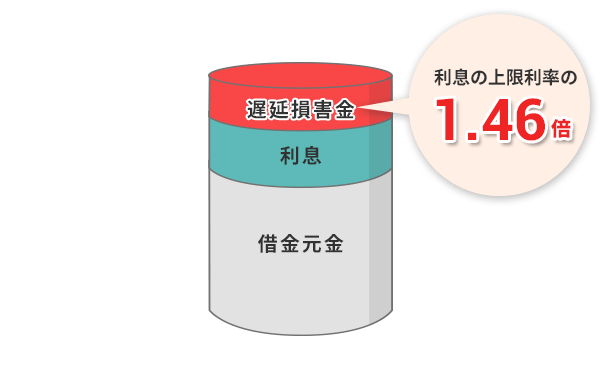

借金は期日までに返すものであり、1日でも遅れるとペナルティとして遅延損害金が発生します。

さらに放置して滞納を続ければ督促状が送付され、借金の一括返済を請求されるリスクが高まります。

遅延損害金は、返済が遅れた利息や借金に対して発生します。

遅延損害金の上限金利は利息制限法によって定められており、利息の上限利率の1.46倍。

金利18%で借りている場合は、18%×1.46=26.28%の利息を支払わなければなりません。

※消費者金融への借入の場合、遅延損害金の上限金利は20%

第4条第1項の規定にかかわらず、営業的金銭消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が年2割を超えるときは、その超過部分について、無効とする。

※利息制限法第4条第1項は、遅延損害金の上限金利が利息の1.46倍である旨を定めている規定

50万×0.2628÷365×60=21,600円

ワンポイント

借金を2~3ヶ月滞納すると信用情報機関に登録され、いわゆる“ブラックリスト”扱いとなります。

ブラックリストに載ると、カードローンやクレジットカードの作成、ローンなど、金融機関が提供するさまざまなサービスの利用ができなくなります。

借金の滞納状態が続くと、遅延損害金の発生と同時に借入先の貸金業者から支払い催促の連絡が入ります。

催促の連絡があったにもかかわらず返済せず放置すると、今度は「督促状」が送付され、強い調子の文面で返済を迫られます。

督促状はあくまで返済を促す文書であり、これ自体に法的拘束力はありません。

とはいえ、督促を放置すると業者はさらに強硬な態度に出てくるため、催促に応じて借金を返すのが賢明です。

借金の滞納状態が数ヶ月続くと、貸金業者は一括返済を請求する可能性が高いです(期限の利益の喪失)。

期限の利益を喪失すると、分割での支払いが認められず、利息含む借金を一括返済しなければなりません。

この場合、先述した遅延損害金が借金の元金すべてに対して発生するため、返済金額は大幅増となるでしょう。

督促や一括請求があっても借金の返済を拒み続け、無視・放置の状態を続けたらどうなるのか?

おそらく業者は法的手段に訴えることが予想されます。

借金返済を拒否し続ける債務者に対し、業者がとる手段としてまず考えられるのが「貸金返還請求訴訟」です。

貸金返還を求める裁判には主に以下のような手続きがあります。

支払督促

裁判所で審理せず、書面審査のみで返還請求する方法。支払督促を受け取ってから2週間以内に異議申し立てしなければ、「仮執行宣言」→「強制執行の申し立て」の流れに。

少額訴訟

60万円以内の返還請求に用いられる訴訟手続き。「和解もしくは判決」→「強制執行の申し立て」の流れに

通常訴訟

140万円以下の返還請求に用いられる訴訟手続き。「和解もしくは判決」→「強制執行の申し立て」の流れに

ワンポイント

借金は、最後の返済から5年(もしくは10年)で消滅時効となります。

時効を成立させるには「消滅時効の援用手続き」をしなければなりません。

しかし、業者が貸金返還請求訴訟を起こした場合、原則としてその事由が終了するまでの間、時効の完成が猶予されます。よって、その間に消滅時効期間経過を理由に、消滅時効の援用手続きを行っても時効成立は認められません。

また、貸金返還請求訴訟の請求権が確定(確定判決又は裁判上の和解等)すると、手続終了時から時効は更新されます。

債権者が訴訟提起した場合、訴状が裁判所を経由して債務者宅へ届きます。

裁判所の呼び出しに応じなければ、擬制自白とみなされ(民事訴訟法159条3項)、訴状の内容を認めたと同様になるのです。

訴状まで無視すると財産の差し押さえは免れません。

貸金返還請求訴訟で判決を勝ち取った業者は、債務名義を取得するとともに、強制執行の申し立てが可能になります。

※債務名義の取得とは、強制執行申し立ての許可を得ること

ワンポイント

不動産執行

土地や建物などの不動産の差し押さえ

動産執行

宝飾品や絵画、骨董品や美術品など金銭的価値があるものの差し押さえ

債権執行

預貯金債権や給与債権などの差し押さえ

強制執行には自宅の差し押さえや預金口座を凍結させる効力があり、会社から支払われた給料の引き出しも困難な事態に発展します。

これほどのリスクや影響を抱え込みながら、それでも借金の放置にメリットがあるのか、よく考えてみる必要があるのではないでしょうか。

貸金業者からの再三の催促も無視し、返済を拒み続けると、訴訟を起こされ、最終的には財産の差し押さえという事態に。

借金の放置は生活にさまざまな支障や不便をもたらし、何一つメリットはありません。

借金がどうにもならなくなったら、債務整理できないか検討してみましょう。

債務整理は、返せない借金の利息や元金の支払いを免除してもらう手続きです。

借入先が何社もある多重債務や、利息が膨らんで滞納しがちな借金問題に対し、唯一打てる手段といっても過言ではありません。

ワンポイント

任意整理

将来利息をカットし、残った元金を3年(もしくは5年)で完済

個人再生

債務額を80~90%縮小。財産の処分は必要なく、ある一定の条件を満たせば持ち家に住み続けることも可能

自己破産

債務額の全額免除が可能。自宅の処分は免れないが、「99万円以下の現金」「20万円以下の預貯金」など、所有が認められる財産もあり

自宅の処分は免れないが、「99万円以下の現金」「20万円以下の預貯金」など、所有が認められる財産もあり 今抱えている借金のさまざまな悩みや問題は、債務整理によって一気に解決できるかもしれません。

債務整理のデメリットといえば、信用情報機関にその履歴が残り、5年もしくは10年の間クレジットカードの作成やローンの利用ができなくなる点(いわゆる“ブラックリスト”)。

ただ、債務整理しなくても2~3ヶ月の滞納でブラックリスト登録となり、その影響はほぼ変わりません。

貸金返還請求訴訟や財産の差し押さえに比べたらはるかにデメリットは少なく、リスクや影響も限定的です。

借金で崩れてしまった生活の立て直しに有効なのは、少なくとも放置ではありません。法律の範囲内で現実的な選択をすることにあります。

滞納するとまず遅延損害金が発生し、督促や一括請求される

滞納が数ヶ月続くと、貸金返還請求訴訟を起こされる

訴状を無視すると強制執行→財産差し押さえに発展

借金放置して差し押さえとなるより、債務整理を選ぶのがはるかに無難

滞った借金の返済が難しい場合は、督促から背を向けるのではなく、正当な手段である債務整理を選びましょう。

以下のページでは、債務整理に関する詳しい情報を掲載しています。